Триумфальный рост завершился

Светлана Климова

Похоже, что триумфальный рост рынка новых грузовиков в России завершился. Если рыночные показатели июня 2020 года ещё превышали аналогичные 2020 года, но всего на 1,3%, то уже в июле графики пересеклись, и отставание составило 10% от прошлогоднего значения. Что происходит, почему и когда выровняется? Эти вопросы беспокоят всех игроков автомобильного рынка.

На что стоит обратить внимание

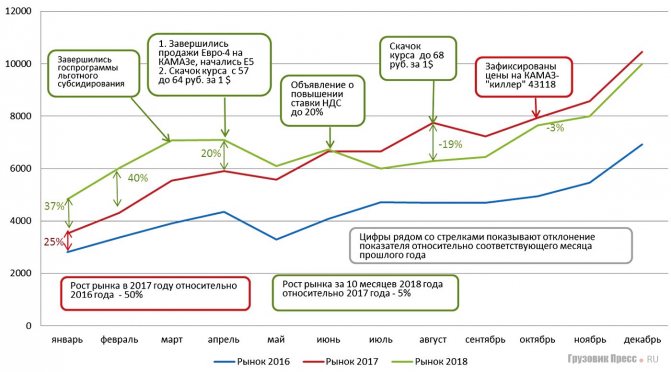

В 2020 году рынок показал значительный рост: относительно предыдущего года от 25% в январе до 69% в мае. В декабре 2017 относительно декабря 2020 динамика составила 51%, а в целом за год рынок вырос на 50%. Это очень большой показатель. Для сравнения: среднегодовые темпы роста рынка грузовиков в США составляют 34%. Российский рынок в последние годы не радовал ни стабильностью, ни серьёзным ростом. Поэтому трудно сказать, какой показатель считать нормальным, но навскидку, «нормально хорошей» была бы динамика в пределах 20–25% с учётом обновления техники и стабильной экономической ситуации, а, возможно, и меньше – 15–20%. Значит, цифры 2020 года превысили «нормальные» не менее, чем в 2 раза.

В 2020 году ситуация уже несколько иная. До апреля рост продолжался с отличными показателями +30%, затем замедлился и с июля начал отставать от показателей прошлого года. В августе рынок просел на 19%. В результате, относительно аналогичного периода прошлого года, за 10 месяцев рынок вырос всего на 5%.

На диаграмме указаны события, которые оказали на рынок прямое влияние (представляется, что наибольшее).

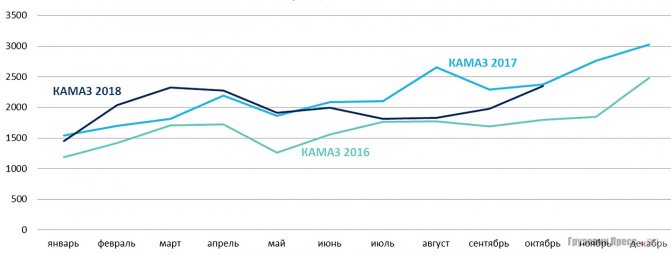

Динамика объёмов продаж новых КАМАЗов была положительной с середины 2020 года. В декабре 2020 «КАМАЗ» реализовал рекордные 3000 грузовиков и планировал продолжать рост. Однако не слишком заметный перелом случился уже в апреле, кривая повернула вниз, но ситуация не выглядела опасной. Тенденция продолжилась в мае, но тоже не слишком напрягла – май традиционно показывает спад из-за длинных праздников. Тревожной ситуация стала казаться в июле. Отставание не только от амбициозных плановых показателей, но и от результатов 2020 года стало слишком серьёзным.

Можно предложить две гипотезы относительно рынка вообще и одну относительно «КАМАЗа».

Статистика рынка коммерческих авто за 2020 год Транспорт

Рынок коммерческих автомобилей начал свое падение еще два года назад, однако зимой 2020 года сокращение объемов продаж было очень заметным. Скорее всего, в ближайшие два года ситуация на рынке грузового автотранспорта если и изменится в лучшую сторону благодаря господдержке, то незначительно.

Согласно данным аналитического агентства «Автостат», в январе 2020 года было продано 4700 новых грузовых машин, что на 28 % меньше, чем за аналогичный период 2014 года. На 25,6 % до 6800 штук упали продажи легких коммерческих автомобилей. Таким образом, в январе этого года общий спад в сегменте машин LСV-класса и грузовиков достиг 27,2 %.

По словам аналитиков, ничего необычного в этих цифрах нет, ведь российский рынок демонстрирует отрицательные результаты еще с 2013 года. Если в позапрошлом году падение продаж составило 14,3 %, то в прошлом году спад превысил 24 %. По мнению ведущего аналитика Азата Тимерханова, причиной тяжелого начала 2020 года является непростая экономическая ситуация, сложившаяся в стране.

Единственное, на что может рассчитывать рынок LСV, это продление программы утилизации, по которой в 2014 году было реализовано около 12 % легких коммерческих автомобилей. Азат Тимерханов считает, что и в 2020 году программа поможет увеличить продажи LСV, однако всех проблем она не решит. Скачок цен на автомобили и рост процентных ставок по кредитам уже привели к тому, что потенциальные покупатели оказались не в состоянии приобрести новый автомобиль, поэтому падение рынка в этом году усилится и достигнет дна весной 2016 года, после чего можно ожидать некоторого улучшения ситуации.

Рынок грузовиков падает еще сильнее, надежды на какой-либо рост в ближайшее время нет. Стабилизация в этом сегменте возможна не ранее 2020 года. По словам Алексея Безбородова, директора исследовательского агентства Infranews, грузоперевозчикам нечего перевозить, следовательно, обновлять свой автомобильный парк они не будут. Основным направлением работы транспортных компаний на сегодняшний момент является повышение эффективности логистической деятельности, благодаря чему перевозчики смогут обходиться меньшим количеством автомобилей.

Положительные сдвиги наблюдаются лишь в экспорте грузовых автомобилей. Так, в четвертом квартале прошлого года в два раза возросли экспортные продажи грузовиков «КаМаз». также рассчитывают на рост экспорта своей продукции, а именно модели «Газель Next».

Понравилась статья? Поделитесь:

ТРАНСПОРТНЫМ КОМПАНИЯМ И ПЕРЕВОЗЧИКАМ

Если Вы заинтересованы в получении заявок на грузоперевозки по определенному направлению, пожалуйста, свяжитесь с нами по электронной почте

Регистрация в базе транспортных компаний бесплатна.

По вопросу размещения рекламы, пожалуйста, также свяжитесь с нами по вышеуказанной электронной почте.

Первая гипотеза относительно роста рынка

Отложенный спрос 2020 удовлетворён с опережением, которое было простимулировано закупками, связанными с освоением бюджета, выделенного на реализацию крупных государственных проектов.

Гипотеза следует из двух фактов и одного предположения.

1. В 2020 году начал реализовываться отложенный спрос, поэтому рынок рос очень быстро и в результате вырос в 1,5 раза относительно 2016 года. Динамика рынка значительно отличалась от динамики в 2016 году, когда рынок вырос относительно предыдущего года на 4%, поэтому начало реализации отложенного спроса в 2020 году можно считать фактом.

2. В 2020 году завершилась реализация крупных государственных проектов (Крымский мост, стройки к Чемпионату мира…) – факт.

3. Под завершение, возможно, осваивались бюджеты и закупалась техника впрок – предположение.

Вторая гипотеза относительно падения спроса

Естественный откат после всплеска, скорее не падение, а возвращение к нормальному состоянию и продлиться это может ещё до середины следующего года – будет компенсироваться опережающий спрос.

Если допустить, что «нормальный» рост составлял бы 25%, то восстановление произойдет к середине следующего года. По сценарию «нормального» роста в 2020 году рынок оказался бы около 66 000 (вместо полученных 80 000), и мы пришли бы в декабре 2020 года к теперь уже ожидаемым 83 000, вместо спрогнозированных по результатам первого полугодия PwC 102 000 грузовиков. Хотелось бы думать, что раз всё так сложилось (плановые 83 000 состоялись в декабре), то в январе начнётся новая жизнь, но это вряд ли. Будут действовать накопленные негативные факторы, связанные с нереализованными ожиданиями автопроизводителей и общей нестабильностью.

Третья гипотеза про кризис продаж КАМАЗов

Преамбула. 2020 год для «КАМАЗа» поворотный – в планах было реализовать более 10 000 грузовиков нового образца и перешагнуть 40-тысячную отметку общего выпуска. Плановый рост 2020 года относительно 2020 составлял более 60%. Исходя из планов реализации, работало и производство. И вот в ноябре компания уже объявила простой на три дня, ходят слухи о серьёзных простоях в декабре и остановке конвейера в январе 2020 г. «КАМАЗ» падает быстрее рынка и, по всей вероятности, придёт к показателям прошлого года.

Итак, третья гипотеза. «КАМАЗ» перекормил рынок «киллерами» и тем самым подорвал продажи собственных машин по нормальным ценам.

Длительный период реализации «киллеров» (более 6 месяцев) приучил потребителей к этому экстремально низкому для «КАМАЗа» уровню цен. Сравнение цен («замороженных» еще в октябре прошлого года) на «киллеры» и на обновленные модели сильно контрастирует и не способствует формированию у потребителя ощущения справедливой цены и доверия к новым машинам. Этакий каннибализм: дешёвый сегмент продукции не дал развиться новому, значительно более дорогому.

Исследование Omnicomm: рынок транспортной телематики в России растет на 8% в год

Бизнес Финансовые результаты

Телеком Инфраструктура ИТ в госсекторе

23.04.2019, Вт, 10:22, Мск

Omnicomm опубликовала результаты девятого ежегодного исследования рынка мониторинга транспорта России. В опросе приняли участие 1,27 тыс. производителей, разработчиков ПО и телематического оборудования, ИТ-интеграторов, дистрибьютеров и представителей сервисных компаний.

По итогам 2020 г. объем основных сегментов рынка составил около 14,9 млрд руб. и вырос на 8,5% по сравнению с данными 2020 г. (13,7 млрд руб.).

Структура рынка: 10,5 млрд руб. приходится на доходы от абонентской базы платформ для мониторинга транспорта, по 2,1 млрд руб. – на сегменты терминалов и датчиков уровня топлива.

Более 2 млн транспортных средств и стационарных объектов подключено к системам мониторинга транспорта, объем накопленной абонентской базы вырос на 6,6% по сравнению с 2020 г. (1,95 млн объектов).

Прирост абонентской базы у основных разработчиков ПО для мониторинга транспорта составил: Omnicomm – 27%, Gurtam – 14%, «Техноком» – 7%.

Согласно данным «Автостат», на начало 2020 г. доля грузового и легкого коммерческого транспорта в структуре российского автопарка, который преимущественно использует телематику, составила 14,4% или около 8,3 млн транспортных средств. Эксперты аналитического центра Omnicomm отмечают, что в 2020 г. рынок мониторинга транспорта продемонстрировал стабильный рост – в пределах 8%. Объем новых подключений составил 250 тыс. терминалов и 190 тыс. датчиков уровня топлива. По оценке Omnicomm, суммарная доля проникновения технологий мониторинга транспорта достигла 15-17%, но этот показатель существенно отличается по сегментам. Самый высокий показатель – до 50% ‒ в дальнорейсовых перевозках, а в легком коммерческом транспорте доля составляет всего 5%.

Доля доходов от абонентской базы ПО составляет более 70% рынка мониторинга транспорта. Лидерами по приросту абонентской базы стали российская платформа Omnicomm Online/Omnicomm (+27% по сравнению с 2017 г.), Wialon/Gurtam (+14%) и «Автограф/техноком» (+7%). В сегменте терминалов для мониторинга транспорта (15% рынка) лидерами являются Omnicomm (25%), «Навтелеком» (19%), который предлагает оборудование в бюджетном ценовом сегменте, и «Техноком» (17%). В сегменте датчиков топлива (также 15%) лидирующие позиции удерживают Omnicomm (37%), «Техноком» (16%) и «Эскорт» (16%).

Рынок транспортной телематики в сегменте контроля уровня топлива близок к насыщению – доля проникновения достигла 76% в 2020 г. При этом сохраняется высокий рыночный потенциал для дальнейшего оснащения транспортных средств терминалами, интегрированными с онлайн-платформами для мониторинга транспорта. По итогам исследования, корпоративные клиенты заинтересованы в поддержке функции безопасного вождения (25% респондентов), в технологиях контроля температурного режима при перевозке (например, IQFreeze) – 22%. Спрос на терминалы, которые поддерживают протокол передачи данных в рамках Постановления Минтранса № 153, достигает 20%, интерес к видеотерминалам выразили 15% респондентов.

«Важным драйвером рынка мониторинга транспорта является позиция государства, которое стремится взять под контроль грузопотоки, управление инфраструктурой, а также снизить смертность на дорогах. По нашей оценке, рост числа подключений в первую очередь будет реализован на базе действующего коммерческого автопарка. С 1 июля 2019 г. вступает в действие тахографический контроль грузового и пассажирского транспорта, который может способствовать росту новых подключений на 40%. Пока большинство тахографов используются для сбора данных о режиме труда и отдыха водителя, но в перспективе могут быть подключены с помощью специальных устройств к онлайн-платформе для мониторинга транспорта и передавать такие параметры, как: скорость движения, масса груза, температурный режим и прочие. Например, Omnicomm совместно с ведущим производителем тахографов разработал решение, которое позволит одновременно соответствовать требованиям Минтранса и получать данные для мониторинга транспорта в режиме реального времени», ‒ сказал Александр Селиванов, исполнительный директор Omnicomm.

В целом, без учета вклада регуляторов рынок транспортной телематики может вырасти до 10% за счет продаж коммерческого транспорта и существующих телематических сервисов, считают в Omnicomm.

- ТУРБО ТОРО: новые возможности ИТ в управлении ремонтами

- Короткая ссылка

- Распечатать